Τι σας συμφέρει πρακτικά, φορολογικά και… ψυχολογικά – Συμβουλές ανά περίπτωση για τις γονικές παροχές (και όχι μόνο)

Η μεταβίβαση ενός ακινήτου από τους γονείς στα παιδιά τους η σε κάποιο άλλο συγγενή είναι μια σύνθετη διαδικασία που απαιτεί σειρά οικονομικών και «ψυχολογικών» αποφάσεων. Θα πρέπει να αποφασιστεί, συγκεκριμένα, ποιος θα έχει τον έλεγχο του ακινήτου, ποιος θα το εκμεταλλεύεται και ποιος θα πληρώνει τους φόρους. Ουσιαστικά τα νοικοκυριά καλούνται να κάνουν τις επιλογές τους με γνώμονα τη διαχείριση της ιδιοκτησίας, των εσόδων της αλλά και του φορολογικού βάρους της.

Εφόσον οι γονείς επιλέξουν να περάσουν τα ακίνητα στα τέκνα μετά θάνατον τα πράγματα είναι απλά: Η «μοιρασιά» γίνεται μέσα από την διαθήκη και τα τέκνα αποκτούν τα ακίνητα πληρώνοντας το φόρο κληρονομιάς (εφόσον η αξία τους ξεπερνά το αφορολόγητο όριο).

Τι γίνεται όμως εάν οι γονείς επιλέξουν να μεταβιβάσουν κάποιο ακίνητο εν ζωή;

Η μεταβίβαση ακινήτου με «χαριστικό» τρόπο, όπως η γονική παροχή, μπορεί να είναι πλήρης η μερική. Το σύνηθες φαινόμενο στη χώρα μας είναι οι γονείς να μεταβιβάζουν την ψιλή κυριότητα ακινήτου στα τέκνα τους και κρατάνε για τους ίδιους την επικαρπία, καθώς φοβούνται μελλοντικές…. «διαφωνίες» ή «στραβοτιμονιές» στη χρήση και εκμετάλλευση του. Δηλαδή, με απλά λόγια, με την παραχώρηση ψιλής κυριότητας το ακίνητο περνάει στο παιδί σαν μελλοντική προοπτική, αλλά ο έλεγχος, δηλαδή η χρήση και η εκμετάλλευση παραμένει στον γονέα – επικαρπωτή. Το παιδί (ο ψιλός κύριος) θα αποκτήσει και την επικαρπία, δηλαδή τον έλεγχο και την εκμετάλλευση του ακινήτου, μόνο όταν αποβιώσουν οι γονείς που τους το παραχώρησαν. Τότε η επικαρπία θα «ενωθεί» και πάλι με την ψιλή κυριότητα και το παιδί τότε θα αποκτήσει την πλήρη κυριότητα του ακινήτου. Ας δούμε όμως κάθε περίπτωση χωριστά:

Πλήρης κυριότητα: Αποτελεί το απόλυτο, ακλόνητο και ισχυρότερο δικαίωμα σε κάθε κινητή ή ακίνητη περιουσία. Εφόσον μεταβιβάζεται η πλήρης κυριότητα μεταβιβάζεται ο πλήρης έλεγχος του ακινήτου, τα έσοδά του, αλλά και το σύνολο της φορολογικής επιβάρυνσης του.

Ψιλή κυριότητα: Στην περίπτωση αυτή οι γονείς διασπούν συμβολαιογραφικά την κυριότητα και παραχωρούν στο παιδί τους το τμήμα της «ψιλής» κυριότητας, κρατώντας οι ίδιοι την επικαρπία του ακινήτου. Δηλαδή τα παιδιά (ψιλός κύριος) δεν μπορούν να εκμεταλλευτούν το ακίνητο παρά μόνο όταν αποκτήσουν και την επικαρπία (εν ζωή ή μετά από το θάνατο των γονιών). Για αυτό και το δικαίωμα αυτό ονομάζεται «ψιλή» κυριότητα και όχι ψηλή (ή …υψηλή κυριότητα), καθώς από αυτή έχει αποψιλωθεί -δηλαδή αφαιρεθεί- η επικαρπία. Η φορολόγηση του ακινήτου επιμερίζεται μεταξύ ψιλού κύριου και επικαρπωτή, ανάλογα με τα έτη της ηλικίας του επικαρπωτή. Όσο πιο ηλικιωμένος, τόσο μικρότερη η φορολογική επιβάρυνση του επικαρπωτή, και ταυτόχρονα μεγαλύτερη του ψιλού κυρίου.

Επικαρπία: Συνήθως αυτή παρακρατείται από τους γονείς εφόρου ζωής. Υπάρχει όμως και η εξής περίπτωση: Σε κάποια ακίνητα που «χρυσο-νοικιάζονται» (δηλαδή αποφέρουν μεγάλα έσοδα) ο ιδιοκτήτης γονέας σκέφτεται να μεταβιβάσει την επικαρπία στα τέκνα του ή στην σύζυγο ή σε κάποιο άλλον συγγενή για δυο λόγους: Είτε για φορολογικούς,γιατί τα ενοίκια ανεβάζουν σε υψηλότερη κλίμακα φορολόγησης τα εισοδήματα του, είτε γιατί θέλει να παρέχει με αυτον τον τρόπο ένα επιπλέον εισόδημα στα παιδιά του.

Τα συν και τα πλην της πλήρους και της ψιλής κυριότητας:

Οι συμβολαιογράφοι συνήθως συστήνουν στους γονείς να κάνουν γονική παροχή μόνο της ψιλής κυριότητας και όχι της πλήρους. Οι λόγοι είναι πολλοί. Ο έλεγχος του ακινήτου παραμένει στους γονείς ενώ παράλληλα μειώνεται το συνολικό φορολογικό βάρος, μια και ο φόρος εισοδήματος, αλλά και ο ΕΝΦΙΑ, επιμερίζονται μεταξύ γονέων και τέκνων. Παράλληλα το παιδί που θα πάρει την ψιλή κυριότητα δεν χάνει το δικαίωμα να αγοράσει στο μέλλον πρώτη κατοικία, απολαμβάνοντας τα πλεονεκτήματα που προβλέπει η φορολογική νομοθεσία (υψηλό αφορολόγητο κατά την αγορά, δικαίωμα εκταμίευσης επιδοτούμενου δανείου κ.λπ.). Μετά τον θάνατο του γονιού η ψιλή κυριότητα ενώνεται αυτόματα με την επικαρπία (δηλαδή το περιουσιακό στοιχείο που έχει κρατήσει ο γονιός στην κατοχή του) χωρίς κανένα επιπλέον φόρο ή διατύπωση!

Πώς φορολογείται το ακίνητο όταν διασπάται η κυριότητά του

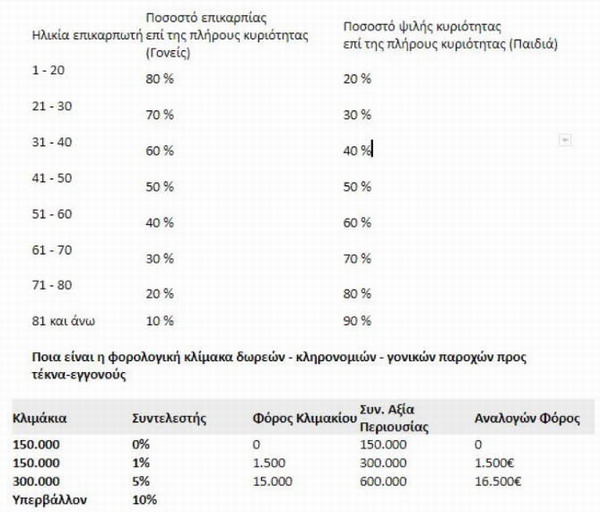

Στη φορολογία κεφαλαίου των ακινήτων (φόρος μεταβίβασης, γονικών παροχών, κληρονομιάς αλλά και ΕΝΦΙΑ) η φορολογητέα αξία της ακίνητης περιουσίας επιμερίζεται μεταξύ του ψιλού κυρίου και του επικαρπωτή, με αποτέλεσμα τη σημαντική φορολογική ελάφρυνση της οικογένειας, με βάση τους εξής κανόνες, που ισχύουν και στις περισσότερες ευρωπαϊκές χώρες: Η αξία Επικαρπίας είναι ποσοστό επί της αξίας της πλήρους κυριότητας ανάλογα με την ηλικία του επικαρπωτή. Η αξία της ψιλής κυριότητας είναι το υπόλοιπο που απομένει. Τα ποσοστά κατανομής μεταξύ επικαρπωτή και ψιλού κυρίου διαμορφώνονται συγκεκριμένα ως εξής:

Πότε δεν καταβάλλεται φόρος γονικής παροχής – κληρονομιάς ειδικά για πρώτη κατοικία

Υπενθυμίζεται ότι σύμφωνα με την νομοθεσία η γονική παροχή πρώτης κατοικίας στα παιδιά σας είναι αφορολόγητη μέχρι τα ακόλουθα όρια αντικειμενικών αξιών:

– 200.000 ευρώ, αν το παιδί είναι άγαμο.

– 250.000 ευρώ, αν το παιδί είναι έγγαμο.

– 275.000 ευρώ, αν το παιδί έχει και ένα δικό του παιδί.

– 300.000 ευρώ, αν το παιδί έχει δύο δικά του παιδιά.

– 330.000 ευρώ, αν το παιδί έχει τρία δικά του παιδιά.

Δείτε στην ιστοσελίδα της ΠΟΜΙΔΑ όλες τις κλίμακες των διαφόρων φόρων στα ακίνητα: